-

Waarderingen

Voor organisaties die betrokken zijn bij een transactie, geschil, fusie, overname of herstructurering zal de waarde van de betrokken onderneming en haar activa een belangrijke commerciële overweging vormen. Een duidelijk en doordacht beeld van de respectieve waarde is in zulke situaties dan ook essentieel.

-

Due diligence onderzoek

Het due diligence-onderzoek brengt de risico's in kaart en onderzoekt mogelijke financiële, fiscale, juridische of operationele valkuilen. Wij bieden robuuste due diligence-diensten aan, die duidelijk zijn afgestemd op de vereisten van onze klanten.

-

Onafhankelijk advies bij overnames

Wilt u uw bedrijf verkopen of liever door een overname laten groeien?

-

Vennootschapsrechtelijke reorganisaties

De hertekening van je groepsstructuur kan een aanzienlijke kostenbesparing en/of efficiëntieverbetering betekenen. De herstructureringen van het Wetboek van Vennootschappen en Verenigingen (fusie, splitsing, inbreng of overdracht van bedrijfstak, ...) bezorgen u de juridische middelen om dit te bewerkstelligen.

-

Juridische begeleiding

Fusies en overnames betekenen een uitdaging voor dynamische organisaties. Als manager of ondernemer wil je die uitdaging langs alle kanten bekijken om de beste voorwaarden te bekomen. Daarom werken onze professionals bij fusie-, verkoop- of overnametrajecten op basis van integraal procesmanagement.

-

Transfer pricing

Onze experten helpen uw transfer pricing te documenteren en uw intra-groepstransacties en rapportering te organiseren. Zij ontwerpen en implementeren transfer pricing structuren, zowel voor lokale als voor internationale ondernemingen.

-

Global mobility services

Internationale tewerkstelling is een standaard praktijk geworden in het hedendaagse HR-beleid. Niettemin roept dit zowel bij de expat als bij de werkgever verschillende vragen op.

-

International tax & VAT

Uw onderneming is reeds internationaal actief of u overweegt de stap naar het buitenland te maken, dan wil u voortdurend uw inspanningen maximaliseren. Is nationale wetgeving inzake vennootschapsbelasting al complex, dan dragen buitenlandse regels en internationale fiscale wetgeving daar nog verder toe bij.

-

IFRS-rapportering

IFRS-rapportering voor internationale groepen en kmo’s

-

Financial statement audit

Als grote organisatie bent u wettelijk verplicht om een commissaris te benoemen die verslag uitbrengt aan de algemene vergadering over de (geconsolideerde) jaarrekening.

-

Agreed upon procedures

Als ondernemer of manager kan u specifieke werkzaamheden toevertrouwen aan uw bedrijfsrevisor. De aard, de omvang en de reikwijdte van deze werkzaamheden of procedures worden steeds in onderling overleg overeengekomen.

-

IFRS-rapportering

De Europese IFRS-normen (International Financial Reporting Standards) zijn sinds 2005 verplicht voor beursgenoteerde ondernemingen in de Europese Unie. Echter, ook voor niet-beursgenoteerde bedrijven of kmo’s bieden deze normen specifieke voordelen.

-

Wettelijke opdrachten

Bij belangrijke gebeurtenissen legt de Vennootschapswet uw onderneming verplichtingen op inzake controle en rapportering. In welke gevallen is een rapportering vereist?

-

Transaction advisory services

Als onafhankelijke adviseurs verlenen onze transactiespecialisten onafhankelijk advies. Zij focussen op de volledige transactiecyclus en niet alleen op de financiële elementen ervan. Een onafhankelijke due diligence is in het belang van de koper én de verkoper.

-

Restructuring

Op basis van onze “to-the-point” analyses identificeren wij samen met u de gepaste herstructureringsmogelijkheden om kasstromen, resultaten en balansposities op korte termijn te helpen verbeteren.

-

Interne audit

Een doeltreffende interne auditfunctie helpt dynamische organisaties risico’s beter te beheren en deze om te zetten in opportuniteiten.

-

Risicobeheer en compliancebeheer

Wat zijn de risico's voor mijn onderneming? Welke stappen moet ik ondernemen om deze risico's te vermijden? Onze business-risk-adviseurs helpen je graag op weg.

-

Data-analyse & process mining

Bedrijven beschikken over enorm veel data en die hoeveelheid informatie neemt bovendien elke dag toe. Een dieper inzicht verwerven via data-analyse kan de waarde, de commerciële uitdaging en de mate van inzicht in het bedrijf doen toenemen.

-

Procesoptimalisatie en interne controles

Toekomstbestendige organisaties moeten regelmatig hun strategieën en doelstellingen herzien en daarbij hun tactieken, processen, interne controles en systemen optimaliseren.

-

ESG-consulting

Ga aan de slag met duurzaamheid en laat je bijstaan door Grant Thornton. Kies voor onze concrete oplossingen op maat en veranker ESG in je bedrijfsvoering. Wij kunnen u helpen in uw ESG journey.

-

Cyber risk services

Voorkom de desastreuze gevolgen van een cyberaanval met onze cyber risk services. Van 24/7 opvolging en support tot oplossingen op maat.

-

Fraude en integriteit

Fraudeurs worden steeds inventiever en kunnen verschillende strategieën toepassen afhankelijk van de zwakke punten van hun doelwit. Daarom is het van cruciaal belang om ervoor te zorgen dat in uw organisatie het juiste niveau van preventieve maatregelen tegen frauderisico's aanwezig is.

-

Klokkenluiderswetgeving

Zorg dat je in orde bent met de verplichte klokkenluidersregeling in België. Grant Thornton ondersteunt je van a tot z met de klokkenluiderswetgeving.

-

Vennootschapsbelasting

Het vereist voortdurend management en opvolging om uw organisatie aan de verplichtingen van de fiscale wetgeving te doen voldoen. Onze adviseurs staan u bij met advies op maat, assisteren bij onder andere aangifteverplichtingen of nemen uw volledige complianceproces in handen.

-

Btw

Ons team full-time BTW-specialisten kan u ondersteunen in verschillende domeinen, van advies en risicomanagement tot implementatie en optimalisatie. Naast advies bieden we ook assistentie en support: we kunnen u tevens helpen bij het vervullen van formaliteiten.

-

International tax & VAT

Uw onderneming is reeds internationaal actief of u overweegt de stap naar het buitenland te maken, dan wil u voortdurend uw inspanningen maximaliseren. Is nationale wetgeving inzake vennootschapsbelasting al complex, dan dragen buitenlandse regels en internationale fiscale wetgeving daar nog verder toe bij.

-

Compensation & Benefits

Om de beste talenten te kunnen aanwerven en houden, is het van essentieel belang om geoptimaliseerde en concurrerende loonpakketten te kunnen aanbieden. Grant Thornton helpt u met het samenstellen van aantrekkelijke pakketten op maat van uw activiteit en het profiel en expertiseniveau van uw medewerkers.

-

Transfer pricing

Onze experten helpen uw transfer pricing te documenteren en uw intra-groepstransacties en rapportering te organiseren. Zij ontwerpen en implementeren transfer-pricing-structuren, zowel voor lokale als voor internationale ondernemingen.

-

Global mobility services

Internationale tewerkstelling is een standaard praktijk geworden in het hedendaagse HR-beleid. Niettemin roept dit zowel bij de expat als bij de werkgever verschillende vragen op. Is een werkvergunning vereist? Welk arbeidsrecht en sociaal zekerheidsrecht is van toepassing? ...

-

Private client services

Familiebedrijven zijn generaties van ondernemers die hun organisatie opbouwen over jaren en generaties heen, vaak gepaard met persoonlijk risico’s om hun groeiambities te realiseren. Onze adviseurs begrijpen dat voor een familiebedrijf de accenten anders liggen en dat uw onderneming vaak meer betekent.

-

Juridische ondersteuning en contracten

Niet enkel bij sleutelmomenten zoals overnames, aandelentransacties en fusies is juridische ondersteuning van belang. Ook uw normale operationele activiteit kan juridische gevolgen hebben.

-

Vennootschapsrecht & overnames

Organisaties moeten zich naar verschillende stakeholders toe verantwoorden: aandeelhouders, bestuurders, management zowel intern als extern. Ondersteuning om aan alle rapporteringsvereisten te voldoen door een expert kan ongetwijfeld een meerwaarde betekenen voor uw organisatie.

-

Arbeids- en sociaal zekerheidsrecht

Het Belgisch arbeids- en socialezekerheidsrecht is een doolhof van reglementeringen waarin een werkgever gemakkelijk zijn weg verliest. Onze juristen adviseren u en staan u bij van bij de aanvang van de arbeidsrelatie met uw werknemer tot aan zijn uitdiensttreding (ontslag, pensioen, enz.).

-

ICT-recht & GDPR

Elke onderneming is afhankelijk van ICT-ondersteuning. Gelet op het bedrijfskritieke karakter van veel ICT-toepassingen is het afsluiten van degelijke contracten en absolute must. Grant Thornton beschikt over een uitgebreide expertise in de advisering over en redactie van diverse soorten ICT-contracten.

-

Legal Counsel as a Service

Heeft uw bedrijf nood aan een 100% betrokken ‘gespecialiseerde’ generalist die de ins and outs van uw bedrijf echt kent? Onze adviseurs redeneren vanuit uw business en verlenen pragmatische juridische ondersteuning door op de hoogte te zijn van uw bedrijfsstrategie, haar operaties en de business specifics.

-

Commercial Toolbox Check

Door een goed georganiseerde en up-to-date commerciële toolbox bij te houden, zorgt u ervoor dat uw onderneming vlot functioneert, blijft voldoen aan de laatste wettelijke vereisten en voorbereid is op eventuele commerciële uitdagingen.

-

Accounting & reporting

Of u er nu voor kiest om onze experts in te zetten om uw volledige financiële rapportering te verzorgen of u hen als ondersteuning wenst in te zetten voor een welbepaald project of een gedeelte van uw boekhouding: wij hebben de kennis en ervaring om kwaliteitsvolle ondersteuning te bieden op maat van wat u nodig heeft.

-

CFO-as-a-Service

Wil je groeien, maar is een voltijdse CFO een brug te ver voor je bedrijf? Met CFO-as-a-Service krijg je financieel advies, op strategisch en operationeel niveau.

-

Outsourcing

Uw financiële informatie is een belangrijke management tool. Daarom is het belangrijk dat het volledige rapporteringsproces, van budgettering tot het indienen van jaarrekeningen en aangiftes volledig in lijn is met de ondernemingsstrategie en informatienoden.

-

Consolidatie

U staat voor de uitdaging om (geconsolideerde) cijfers steeds sneller ter beschikking te stellen, en dit in een reglementaire omgeving die permanent evolueert. U moet de juiste technische keuzes maken om flexibel te blijven wat de informatiesystemen en de organisatie van processen betreft.

-

Global Compliance and Reporting Solutions

Als ondernemer actief in verschillende landen, word je dikwijls geconfronteerd met diverse lokale verplichtingen. Dankzij onze Global Compliance and Reporting-dienstverlening bieden wij u de oplossing in dit regelgevend kluwen.

-

Waarden en cultuur

Onze waarden geven ons wereldwijd de juiste richting om onze klanten te begeleiden en zelf te groeien, zowel individueel als binnen onze teams.

-

Flexibiliteit en work-lifebalance

Flexibiliteit en verantwoordelijkheid zijn onze kernwaarden, op en naast de werkvloer. Dus jij kan ambitieus zijn en een goede work-lifebalance nastreven.

-

Klantenportefeuille

Leren en groeien doen we samen met onze klanten. Daarom krijg je een gevarieerde klantenportefeuille met bedrijven uit heel diverse sectoren.

-

Internationaal netwerk

Met 72.000 collega’s in meer dan 140 landen zijn we een van de grootste accountancy- en adviesorganiaties wereldwijd. Jij profiteert mee van al die expertise.

-

Inclusieve werkcultuur

Waar jij vandaan komt, is belangrijk voor ons. Diverse denkwijzen, achtergronden en ervaringen maken ons als organisatie net boeiend en scherp. We zijn oprecht geïnteresseerd in jou als mens, dus breng je volledige verhaal mee.

Algemeen

De heffingsbevoegdheid over dividenden wordt geregeld in artikel 10 van het Verdrag. De algemene regel is dat dividenden in de staat worden belast waar de ontvanger van de dividenden inwoner is. Daarnaast laat het Verdrag toe dat de staat waar de uitbetalende vennootschap is gevestigd een maximale belasting mag heffen van 15% (zgn. bronheffing). Het Verdrag laat geen bronheffing toe, wanneer de gerechtigde tot de dividenden:

- een vennootschap op aandelen is en minimaal 10% of meer van het kapitaal van de uitkerende vennootschap aanhoudt voor een periode van 365 dagen (inclusief de dag van betaling), of

- een erkend pensioenfonds is en de dividenden uit diens werkzaamheden voortkomen, zoals omschreven in het Verdrag.

Het Verdragsartikel regelt niet hoe de ontvangen dividenden in beide staten worden belast.

Heffing over dividenden volgens Verdrag en nationale wet

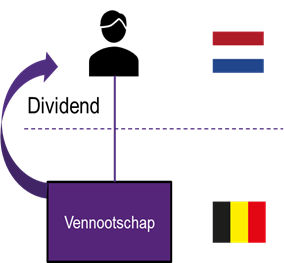

Dividenden betaald aan aandeelhouder-natuurlijk persoon

Wanneer een Belgische vennootschap aan haar Nederlandse aandeelhouder een dividend uitkeert, zal onder toepassing van artikel 10 van het Verdrag maximaal 15% belasting mogen worden ingehouden (i.p.v. het algemeen tarief van 30% onder de Belgische wetgeving). De Belgische vennootschap die de verdragsbepaling toepast, draagt de verantwoordelijkheid en brengt de nodige formaliteiten in orde.

Aan Nederlandse kant vallen de dividendinkomsten bij de aandeelhouder-natuurlijk persoon in box 2 van de inkomstenbelasting (bij aandeelbelangen van minimaal 5%). Het tarief in box 2 betreft 24,5% over de eerste €67.000 en 33% over het meerdere. De Belgische dividendbelasting kan in de Nederlandse aangifte inkomstenbelasting worden verrekend.

Aandachtspunt: excessief lenen

Sinds 1 januari 2023 geldt in Nederland de ‘excessief lenen’-maatregel. Wanneer een aandeelhouder-natuurlijk persoon grote schulden heeft aan zijn vennootschap, kan een deel van die schuld als fictieve dividenduitkering worden aangemerkt voor de box 2 heffing. Is de schuld hoger dan €700.000 per eind 2023, dan wordt het meerdere (fictief) belast met box 2-heffing. Dit geldt zowel voor schulden aan binnenlandse als aan buitenlandse vennootschappen. Eind 2024 geldt een verlaagde drempel van €500.000.

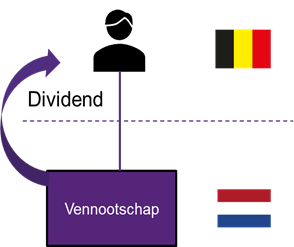

Omgekeerd zijn dividenden die door een Nederlandse vennootschap worden uitgekeerd aan een Belgische (groot)aandeelhouder, in Nederland op basis van artikel 10 van het Verdrag belast met 15% dividendbelasting.

De in België ontvangen dividenden worden tot een bepaald bedrag vrijgesteld, namelijk tot maximaal €833 (inkomstenjaar 2024). Dividenden over deze grens zijn onderworpen aan een tarief van 30% Belgische personenbelasting.

Aandachtspunt: opstapeling van tarieven

Helaas heeft een Belgische aandeelhouder van een Nederlandse vennootschap ook onder het nieuwe Verdrag te maken met een tariefopstapeling. Eerst worden de winsten van de Nederlandse vennootschap belast met 25,8% Nederlandse vennootschapsbelasting. Vervolgens heft Nederland 15% dividendbelasting over het uitgekeerd dividend. Daarna heft België nog eens 30% personenbelasting over het ontvangen dividend bij de aandeelhouder (zonder een bijkomende verrekening van de Nederlandse bronheffing). Dit leidt tot een totale effectieve belastingdruk van bijna 56%. Helaas is hier tijdens de onderhandelingen van het nieuwe Verdrag geen oplossing voor bedacht.

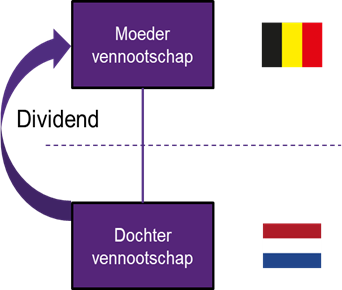

Betaling van dividenden aan een aandeelhouder-vennootschap

Dividenden die een Nederlandse vennootschap aan een Belgische vennootschap uitkeert, mogen volgens het Verdrag in beginsel ook worden belast met 15% Nederlandse dividendbelasting. In Nederland geldt weliswaar een vrijstelling van dividendbelasting als de Belgische moedervennootschap ten minste 5% aandelenbelang in de Nederlandse vennootschap heeft en deze deelneming geen laagbelaste beleggingsdeelneming is. Dit is een ruimere vrijstelling dan de vrijstelling die wordt voorgeschreven door het Verdrag. Daar geldt namelijk een vrijstelling voor aandelenbelangen van ten minste 10% en aanvullend een aanhoudingseis van 365 dagen.

Bij de Belgische vennootschap die de dividenden ontvangt, wordt het ontvangen dividend in principe onderworpen aan de Belgische vennootschapsbelasting, tenzij aan de voorwaarden voor de vrijstelling van deze dividenden is voldaan. In België heet deze vrijstelling voor kwalificerende dividenden de ‘DBI-aftrek’.

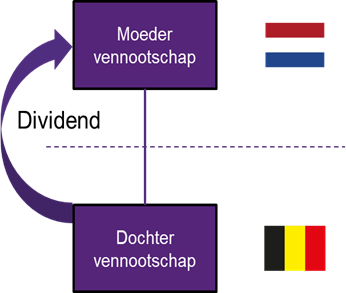

In het omgekeerde geval, waarin een Belgische vennootschap dividenden uitkeert aan een Nederlandse vennootschap, bedraagt de maximale bronheffing 15% conform het Verdrag, tenzij de Nederlandse vennootschap minstens 10% van het kapitaal aanhoudt in de Belgische vennootschap voor een periode van 365 dagen. In de nationale wetgeving van België is een vrijstelling van bronheffing mogelijk wanneer de Nederlandse vennootschap een attest bezorgt aan de Belgische vennootschap, waarin zij zich verbindt om de minimumparticipatie van 10% voor minstens 365 dagen aan te houden.

De dividenden die de Nederlandse moedervennootschap ontvangt, zijn vrijgesteld van Nederlandse vennootschapsbelasting onder gelijke voorwaarden als de vrijstelling van de dividendbelasting: minimaal 5% aandelenbelang en de Belgische dochtervennootschap mag geen laagbelaste beleggingsdeelneming zijn.

Specifieke nieuwe bepaling – de emigrerende aandeelhouder

Een nieuwe bepaling in het Verdrag betreft een regeling voor de aandeelhouder die van België naar Nederland emigreert, of andersom. Deze regeling houdt in dat de staat waaruit wordt geëmigreerd nog maximaal 10 jaar mag heffen over uitgekeerde dividenden, maar alleen wanneer er nog een belastingclaim op de waardevermeerdering van de aandelen in de periode voor emigratie openstaat. Het tarief bedraagt in theorie ten hoogste de helft van het tarief dat de andere staat heft op dividenden.

Bijvoorbeeld, wanneer een Nederlandse aandeelhouder emigreert naar België, mag Nederland nog 10 jaar lang 15% belasting op dividenden heffen. Dit kan Nederland op basis van het Verdrag alleen als er op het moment van emigratie een conserverende aanslag is opgelegd. Een conserverende aanslag waarborgt de belastingclaim van Nederland over de waardevermeerdering van de aandelen, vanaf het moment van verkrijging van de aandelen tot het moment van emigratie. Wanneer dividenden worden uitgekeerd, wordt de conserverende aanslag voor het bedrag van de uitkering geïnd. De nieuwe Verdragsbepaling heeft in de praktijk in Nederland weinig effect. Het innen van de conserverende aanslag gebeurt namelijk door het heffen van box 2 heffing over uitgekeerd dividend (24,5% dan wel 33%), onder verrekening van (Nederlandse en buitenlandse) bronheffing op dividenden.

In omgekeerde situatie, ingeval een Belgische aandeelhouder naar Nederland emigreert, zou België op basis van het Verdrag over dividenduitkeringen 7,5% belasting mogen heffen (de helft van de Nederlandse dividendbelasting). Echter werkt de nieuwe bepaling nog niet in omgekeerde richting, omdat België (nog) geen belastingclaim op de waardevermeerdering van aandelen oplegt wanneer een Belgische aandeelhouder emigreert.

Wil je meer weten?

Wil je meer weten over belastingheffing over dividenden in Belgische, Nederlandse of grensoverschrijdende situaties? Neem dan contact op met één van onze belastingexperts.